Publicado por Redação em Notícias Gerais - 26/07/2013

Inadimplência cai, mas taxa de juros sobe para 26,5%

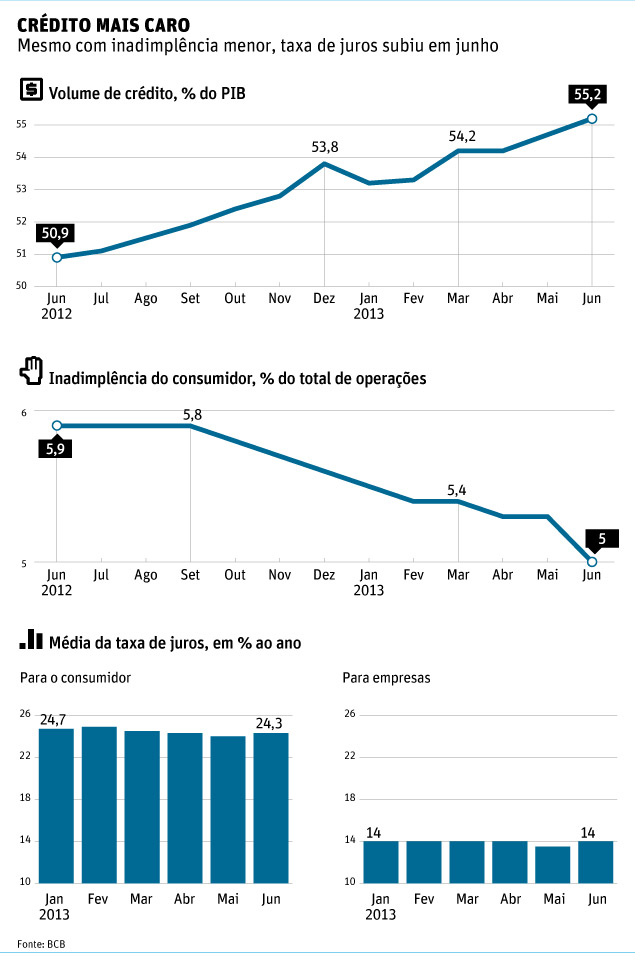

A taxa média de juros com recursos livres --empréstimos concedidos pelos bancos de acordo com as condições de mercado-- ficou em 26,5% em junho, uma alta de 0,7 ponto percentual em relação a maio, informou o Banco Central nesta terça-feira (25).

Com isso, reverteu a tendência de queda dos últimos meses e voltou ao mesmo patamar de fevereiro deste ano.

A alta dos juros torna mais caro fazer compras parceladas e tomar empréstimos, o que desestimula o consumo.

Essa tendência é também reflexo do aumento da taxa básica (Selic), que já subiu três vezes desde abril, de 7,25% ao ano para 8,5% -- a última alta foi neste mês. O BC está elevando os juros para controlar a inflação.

No segmento de pessoas físicas, a taxa média ficou em 34,9%, aumento de 0,7 p.p. Já no de pessoas jurídicas, a alta foi de 0,8 p.p, chegando a 19,3%.

Também houve avanço na taxa média de juros com recursos direcionados --que incluem os financiamentos concedidos pelo BNDES, o crédito habitacional e o rural. Ela chegou a 7,1%, com alta foi de 0,2.

Nessa categoria, o aumento veio das linhas para pessoas jurídicas, cuja taxa média chegou a 7,4%, avanço de 0,4 p.p. Os juros para pessoas físicas permaneceram estáveis em 6,7%.

A taxa média de juros total praticada no país chegou a 18,5% em maio, alta de 0,4 p. p. frente a maio.

INADIMPLÊNCIA RECUA

Apesar da alta dos juros, a inadimplência média caiu. O recuo foi de 0,3 p.p, para 5,2%, o menor patamar desde dezembro de 2011. Ela estava estacionada há três meses em 5,5%.

O calote caiu mais entre consumidores: de 7,5% para 7,2% entre maio e junho. Entre as empresas, a inadimplência recuou de 3,7% para 3,5% das operações de crédito.

Segundo Túlio Maciel, chefe do departamento econômico do BC, o alongamento dos prazos médios dos empréstimos contribuiu para a queda no indicador. Houve ainda uma mudança na postura dos bancos, que passaram a exigir mais garantias dos tomadores de empréstimos, reduzindo o risco de calote.

"Os bancos adotaram uma posição mais seletiva na concessão. Tivemos períodos que a parcela inicial de pagamento era baixíssima. A pessoa conseguia empréstimo sem aportar nenhum recurso. Essa parcela exigida pelo banco aumentou. Antes, se ela se tornasse inadimplente, perdia pouco. Agora não. Isso ajuda a segurar a inadimplência", afirmou.

A tendência é que a taxa continue recuando nos próximos meses, de acordo com Maciel.

"O que a gente observa como sinalização são os atrasos nos pagamentos de 15 a 90 dias. E esses atrasos também têm recuado", disse.

Editoria de Arte/Folhapress

CONCESSÕES EM BAIXA

A alta nas taxas de juros teve reflexos no ritmo de concessão de crédito no país, que caiu 3,8% em junho frente ao mês anterior. No total, foram concedidos R$ 302 bilhões.

A redução foi impulsionada pela queda de 8% nos empréstimos no segmento de recursos livres, que ficaram em R$ 248,3 bilhões no mês passado. O aumento nas concessões com recursos direcionados, de 22%, não foi suficiente para compensar tal retração, já que o montante é menos expressivo: R$ 54 bilhões no mês.

O saldo total de empréstimos no país alcançou R$ 2,5 trilhões.

O volume total de financiamentos passou a representar 55,2% do PIB (Produto Interno Bruto) no mês passado, frente a uma proporção de 54,7% alcançada em maio.

Para o chefe do departamento econômico do BC, a queda no ritmo de concessões foi pouco significativa. Ele destacou que houve crescimento do saldo total e que as manifestações que ocorreram ao longo do mês não tiveram influência nos indicadores.

"A concessão média caiu, mas estes dados são muito voláteis e tem influência sazonal importante. No caso de junho, não foi tão marcante", afirmou.

SPREAD

O spread bancário total --diferença entre o custo de captação e o valor cobrado do tomar de empréstimo e que constitui a maior parte do lucro bancário-- seguiu caindo e chegou a 10,9 p.p. o menor nível da série histórica do BC, de março de 2011.

No caso dos recursos livres, o spread chegou a 16,7 p. p., redução de 0,5 p.p. Houve queda no spread dos empréstimos tanto para pessoas físicas (queda de 0,7 p.p., para 24,5 pontos percentuais) quanto para pessoas jurídicas (redução de 0,3 p.p., para 10,1 p.p.).

Segundo Tulio Maciel, a redução dos spreads pode ser atribuída à queda da inadimplência, importante fator na composição da taxa, e a maior competição entre os bancos.

"Temos tido relatos de acirramento da competição, especialmente em linhas como o crédito consignado", afirmou.

Fonte: Folha SP